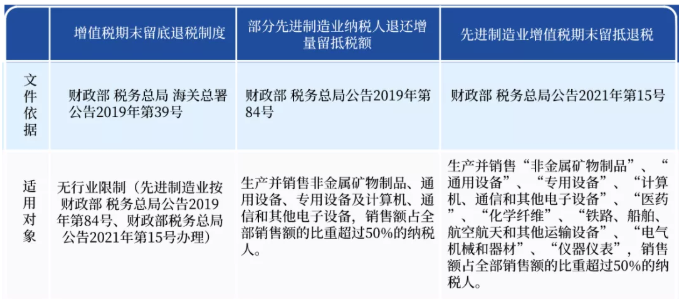

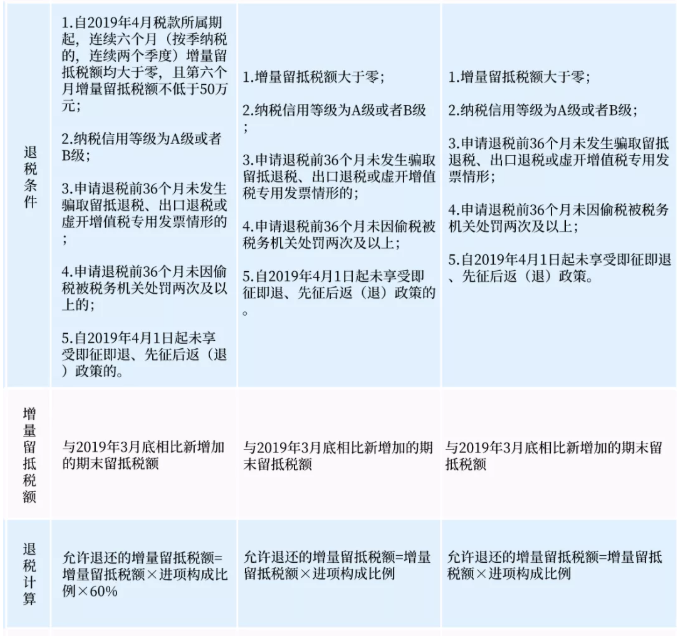

隨著《財(cái)政部 稅務(wù)總局關(guān)于明確先進(jìn)制造業(yè)增值稅期末留抵退稅政策的公告》(財(cái)政部 稅務(wù)總局公告2021年第15號(hào))的出臺(tái)���,留抵退稅政策又有了新的變化,接下來(lái)我們將通過(guò)新舊政策對(duì)比來(lái)給大家詳細(xì)說(shuō)明~

在適用政策時(shí)���,納稅人首先需要根據(jù)《國(guó)民經(jīng)濟(jì)行業(yè)分類》中《表1 國(guó)民經(jīng)濟(jì)行業(yè)分類和代碼》的說(shuō)明����,厘清所生產(chǎn)的產(chǎn)品范圍,判斷是否符合行業(yè)條件�����。比如���,從事摩托車制造��、助動(dòng)車制造的納稅人�����,屬于“鐵路��、船舶����、航空航天和其他運(yùn)輸設(shè)備制造業(yè)”大類��,符合行業(yè)條件�,但從事新能源車整車制造和汽車整車制造的納稅人��,屬于“汽車制造業(yè)”大類���,不符合行業(yè)條件。需要提醒的是�����,如果納稅人同時(shí)生產(chǎn)銷售兩種以上行業(yè)產(chǎn)品���,其中先進(jìn)制造業(yè)產(chǎn)品符合銷售比例要求的,則需要按照先進(jìn)制造業(yè)主產(chǎn)品登記行業(yè)確定所屬行業(yè)���,以便順利辦理退稅��。納稅人申請(qǐng)辦理留抵退稅���,應(yīng)于符合留抵退稅條件的次月起,在增值稅納稅申報(bào)期內(nèi)��,完成本期增值稅納稅申報(bào)后��,通過(guò)電子稅務(wù)局或辦稅服務(wù)廳提交《退(抵)稅申請(qǐng)表》�����。納稅人應(yīng)在收到稅務(wù)機(jī)關(guān)準(zhǔn)予留抵退稅的《稅務(wù)事項(xiàng)通知書(shū)》當(dāng)期,以稅務(wù)機(jī)關(guān)核準(zhǔn)的允許退還的增量留抵稅額沖減期末留抵稅額�����,并在辦理增值稅納稅申報(bào)時(shí)��,相應(yīng)填寫《增值稅納稅申報(bào)表附列資料(二)(本期進(jìn)項(xiàng)稅額明細(xì))》第22欄“上期留抵稅額退稅”�。申請(qǐng)留抵退稅的增值稅一般納稅人,若同時(shí)發(fā)生出口貨物勞務(wù)�、發(fā)生跨境應(yīng)稅行為,應(yīng)如何申請(qǐng)退稅�?

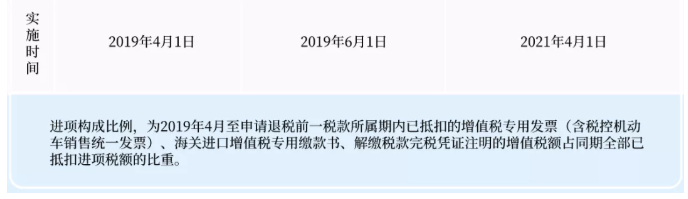

增值稅一般納稅人出口貨物勞務(wù)、發(fā)生跨境應(yīng)稅行為����,適用免抵退稅辦法的,辦理免抵退稅后����,仍符合留抵退稅規(guī)定條件的,可以申請(qǐng)退還留抵稅額�,也就是說(shuō)要按照“先免抵退稅,后留抵退稅”的原則進(jìn)行判斷;同時(shí)�����,適用免退稅辦法的���,相關(guān)進(jìn)項(xiàng)稅額不得用于退還留抵稅額����。《財(cái)政部 稅務(wù)總局 海關(guān)總署關(guān)于深化增值稅改革有關(guān)政策的公告》(財(cái)政部 稅務(wù)總局 海關(guān)總署公告2019年第39號(hào))�;

《國(guó)家稅務(wù)總局關(guān)于辦理增值稅期末留抵稅額退稅有關(guān)事項(xiàng)的公告》(國(guó)家稅務(wù)總局公告2019年第20號(hào));

《財(cái)政部 稅務(wù)總局關(guān)于明確部分先進(jìn)制造業(yè)增值稅期末留抵退稅政策的公告》(財(cái)政部 稅務(wù)總局公告2019年第84號(hào))�����;

《財(cái)政部 稅務(wù)總局關(guān)于明確先進(jìn)制造業(yè)增值稅期末留抵退稅政策的公告》(財(cái)政部 稅務(wù)總局公告2021年第15號(hào))�。